随着疫情消退,部分受损行业正在逐渐恢复,记者将在近期对部分行业进行反向解读。目前国庆之旅,我们今天分析的是大家熟悉的酒店业。

酒店住宿需求来自两类:旅游住宿和旅游休闲。据智研咨询,国内经济型酒店客户的需求是中, 47%来自商务活动,43%来自游玩,5%来自探亲访友。

随着放松管制政策和恢复商务旅行,中国酒店的整体入住率一直在上升。数据显示,Q2 2020年,华RevPAR达到127元/房/夜,同期回归60%,率达, 69.00%,同期回归80%。随着国庆假期的到来,酒店行业有望进一步恢复。

聚焦中端,抓住领袖

根据档次的不同,酒店大致可以分为高端酒店、中端,经济型酒店和度假酒店。

目前,高端酒店已经进入成熟阶段。这一时期机会和股票优先于增量,股票价值的发展是重点,但空间有限。从品牌影响力来看,外资酒店优势明显。根据迈点研究院的数据,从2020年6月高端酒店品牌影响力指数对比来看,国际品牌明显高于国内品牌,希尔顿,洲际和喜来登位列前三。

外资酒店集团有几十年甚至近百年的发展历史。非本地酒店集团积累的(651,339)管理能力、品牌文化、消费者认可度,短时间内可以赶上。中端酒店仍处于成长期,消费升级带来的巨大市场机遇集中体现在酒店质量和成本控制的有效平衡上。经济型酒店不景气,目前资产升级是关键。

度假酒店在整个中国市场仍处于起步阶段,消费基础有待培养。基于以上所有因素,记者认为,中端酒店对本土企业来说是一个机遇,也是目前最具投资价值的领域。

根据盈蝶咨询和中国酒店协会的数据,在2020中,中端连锁全国酒店数量为9611家,单间客房平均数量为100间。国内主要上市酒店运营为有限服务酒店运营,如中华酒店、锦江股份、首旅酒店、格林酒店等。以中中低端连锁为主营业务,特许经营管理模式为主营业务。

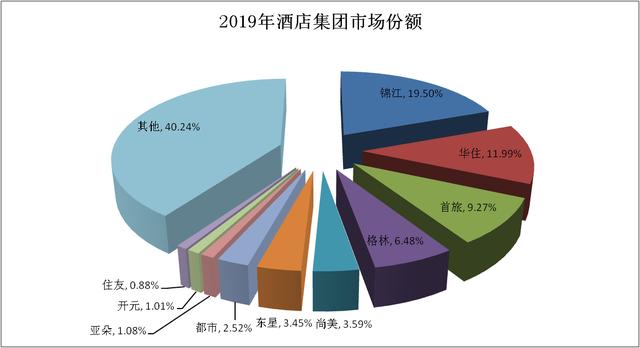

在2020中,国内四大酒店集团(锦江、华,首旅和格林)的市场份额为47.2%,同比增长4.1个百分点。中呈现出中,稳定的多寡头垄断格局趋势,在龙头成员、物业、资金、品牌等方面优势明显,在中端的先发优势明显,近年来连锁酒店的程度逐渐提高,连锁酒店市场竞争加剧,但龙头扩张趋势和主导地位并未改变。

据盈蝶咨询、中国酒店协会统计,2020中国酒店住宿行业整体酒店连锁率为15.4%,客房连锁率为25.7%。STR数据显示,美国和加拿大整体酒店品牌连锁度为率达, 70%,美国, 中72%,欧洲40%,相比之下,国内连锁度仍然较低,龙头企业仍有增量空间。

在记者看来,市场下沉是未来的一个重要方向。据统计,一线城市、副省级城市和省会城市的客房连锁率分别为37.5%和27.9%,而其他城市的连锁度仅为17.5%。仍然有大量的单体酒店,这将是未来领先酒店品牌下沉的主要市场。而且疫情进一步加剧了酒店行业的“马太effect”。由于相对充裕的资金流量、更先进的管理模式和及时的营销跟进,集团酒店连锁经营稳定性相对较强;而单个酒店的接待量、租赁成本、现金(651,375)、客户市场、管理(651,277)等约束条件相对较严。

记者还发现,以资产为基础的扩张是主导的主要发展战略,这体现在特许经营店的比例不断增加。在2020中,华,净增1399家门店,占新增门店的101%;如家, 首旅的加盟店数量增加了810家,占净新店的118%;锦江的加盟店数量增加了1094家,占新加盟店的102%。

直营和加盟是目前两大主业模式,直营是自己经营酒店,承担费用收益,受周期影响最大;加盟由酒店管理公司提供的相关服务支持,加盟费从中收取

行业复苏时,直营门店比例越高,弹性越大,加盟店扩张越快,业绩增长越好。当行业下跌时,加盟店顺利支撑业绩,甚至可以在行业下跌时促进业绩增长。以华2015年的数据为例,当年RevPAR经历了负增长,但加盟收入却增长了51.3%,导致整体业绩增长42.1%,这是大多数企业选择加盟扩张的重要原因。

其实领先的连锁酒店相对于单家酒店来说,在扩张的时候也有优势。首先是采购的规模效应优势,从酒店前期的建材、家居软装到运营流程中的中耗材。在中采购有望带来一定的规模效应;其次,边际成本降低。锦江,华、首旅,三家龙头企业的数据显示,店铺密度增加带来的边际成本正在下降,这为龙头企业扩大市场规模提供了竞争力。

进入新世纪之后,中国人均旅游消费一直在增长。2020年人均旅游消费953元,同比增长2.90%。旅客消费的升级为中高端连锁酒店的发展提供了巨大的空间,从2017年到2020,中端连锁酒店和高端连锁酒店一直保持快速增长,中中端连锁酒店前十名2020的客房数达到408545间,同比增长29.79%。

行业恢复的逻辑是什么?

要了解酒店业的发展,首先要了解几个专业术语,比如ADR、OCC、RevPAR。ADR,即酒店平均价格,OCC代表入住率,RevPAR代表每个房间的平均销售收入。一般来说,酒店平均价格(ADR)往往随入住率(OCC)而变化,运营商的核心目标是最大化收益,即遵循RevPAR最大化。

行业的操作规则表明,当OCC继续改善时,由于短期供应相对稳定,运营商会主动提价以获得更高的收益。因为OCC推广会增加人工、能耗、物耗,而ADR推广不会,OCC会保持均衡水平,更有利于客户体验和管理。

另一方面,酒店客房装修的升级往往会带来ADR的提升,但当OCC房价下跌时,运营商会主动降价吸引乘客,避免过多的空房。

相关研究机构复制了国内酒店的跌宕起伏行业。统计显示,一个完整的酒店行业周期可以分为四个阶段:复苏、繁荣、衰退和萧条。OCC的中,有风向标的属性,这是一个非常重要的跟踪指标。在衰退中,OCC同比下降,然后ADR同比放缓,RevPAR大幅放缓。在衰退期间,OCC、美国存托凭证和每股收益都经历了负增长。OCC由负转正的同比变化是行业复苏的重要表现。然后ADR恢复正增长,OCC和ADR加速,RevPAR见底。经过进入热潮,OCC同比变化企稳,ADR同比增长持续上升,RevPAR同比增长持续上升。

STR数据显示,受疫情影响,中国酒店OCC在春节前明显下滑,1月底仅达到8%,已经跌到谷底。经过一个半月的低位运行,OCC在3月16日单日达到20%,3月25日迅速上升到30%,然后稳步上升,4月18日回升到35%(OCC去年同期约为80%)。6月,在中,再次爆发北京疫情后,OCC出现了第二次下滑,北京及其周边市场的需求也有所下降。截至6月底,中国酒店入住率约为47%。

记者注意到,目前,中国大部分地区周渡酒店入住率超过50%,山东,海南,云南等地入住率达到75%以上,领先酒店入住率已恢复到80%以上。也就是说,酒店入住率行业逐月变化一直在逐步改善,同比下降也在收窄。如果没有新的变化,OCC的同比变化有望转正,基本进入恢复期。

值得注意的是,行业引发的疫情进一步集中在中,抗风险能力较弱的中部分小酒店被清理出去。行业复苏后,龙头企业获得更多市场份额的概率很大。

疫情短期内抑制了消费需求是不争的事实,但长期的消费升级将为中高端酒店的发展提供新的机遇,龙头企业将以较强的抗风险能力生存下去,并随着行业的不断复苏,拥有更大的市场份额。